电竞选手个人所得税相关问题解读——大成实践指南与技术开发视角

随着电竞产业的快速发展,电竞选手已成为一种新兴职业,其收入来源多样,包括比赛奖金、俱乐部薪资、广告代言、直播收益等。在这一背景下,电竞选手如何正确理解和履行个人所得税纳税义务,不仅关乎个人合规,也影响整个行业的健康发展。本文将从实践指南与技术开发角度,系统解读电竞选手个税相关热点问题,并提出可行建议。

一、电竞选手收入类型及个税认定

电竞选手收入主要包括:比赛奖金、俱乐部发放的固定薪酬、广告代言费、直播平台分成、礼物打赏等。根据中国个人所得税法,这些收入需按不同类型进行税务认定:

1. 比赛奖金通常按“偶然所得”计税,税率为20%。

2. 俱乐部薪资属于“工资、薪金所得”,适用3%至45%的超额累进税率。

3. 广告代言、直播分成等可归为“劳务报酬所得”,适用20%至40%的超额累进税率。

需要注意的是,部分收入可能涉及增值税,选手需结合自身情况准确划分收入性质。

二、个税申报中的常见问题与风险

电竞选手因收入来源多、流动性强,在个税申报中常面临以下问题:

1. 收入性质混淆:例如,将广告代言错误归类为工资所得,导致税率适用不当。

2. 跨境收入纳税不确定:国际赛事奖金或海外平台收入是否需在中国申报,易产生歧义。

3. 扣除项使用不充分:如培训费用、设备购置等专项扣除未被合理应用。

4. 代扣代缴缺失:部分俱乐部或平台未履行代扣义务,选手需自行申报,易产生滞纳金风险。

若不及时纠正,可能面临税务稽查、罚款乃至法律追责。

三、实践指南:合规策略与优化建议

为帮助电竞选手实现合规纳税并优化税负,提出以下实践建议:

- 收入分项管理:建立收入台账,清晰记录每笔收入的性质、来源及时间,便于准确申报。

- 合理利用税收政策:例如,符合条件的技术开发或创新活动可能享受税收优惠,选手可结合自身业务咨询专业人士。

- 跨境税务规划:对于国际收入,需了解双边税收协定,避免双重征税,必要时寻求跨境税务顾问支持。

- 与支付方沟通:确保俱乐部、平台等履行代扣代缴义务,减少个人申报负担。

- 定期税务自查:每季度或年度对收入、扣除项进行复核,及时纠正错误。

四、技术开发在个税管理中的应用前景

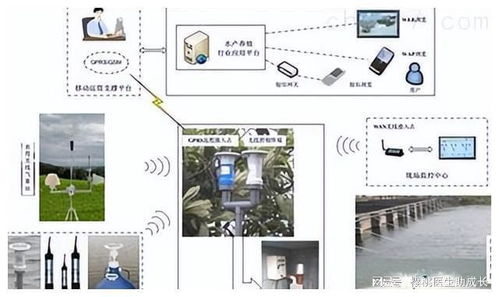

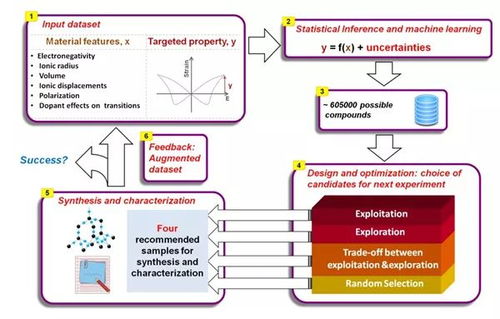

随着FinTech发展,技术手段可为电竞选手个税管理提供高效支持:

1. 智能记账工具:开发专用APP,自动识别收入类型并计算应纳税额,降低人工错误。

2. 区块链技术应用:通过区块链记录收入流水,提高透明度和可追溯性,便于税务核查。

3. 大数据分析:利用数据分析预测税负趋势,为选手提供个性化节税方案。

4. 电子申报集成:与税务系统对接,实现一键申报,提升效率。

结合AI与云计算,可构建“电竞税务云平台”,为选手提供全链条税务服务。

五、结语

电竞选手作为数字经济时代的新兴群体,其个税问题既具普遍性又有特殊性。通过加强政策理解、采用合规实践并借助技术工具,选手不仅能有效规避风险,还能优化财务结构。行业组织与政府部门应加强协作,出台针对性指引,推动电竞产业在规范中蓬勃发展。

如若转载,请注明出处:http://www.xrpphrg.com/product/4.html

更新时间:2026-03-03 16:34:56